בשנתיים האחרונות שמענו יותר ויותר על "nearshoring", המגמה של העברת ארגונים במטרה לקצר את שרשראות האספקה בצפון אמריקה כדי להפוך אותן ליותר עקביות ואמינות עבור הענפים שהם משרתים.

במהלך החלק השלישי האחרון של המאה העשרים, מספר תעשיות בצפון אמריקה התמקדו בהפחתת עלויות באמצעות מיקור חוץ והעברת ייצור למדינות ואזורים בעלות עבודה נמוכה. מדינות רבות באסיה – ובמיוחד סין – היו המקבלות את ההשקעות החדשות הללו.

אבל מאז 2020, כמה אירועים עולמיים נקשרו יחד כדי לשנות את המגמה הזו, שכן שרשרות האספקה הופסקו באופן משמעותי בגלל:

- נאומו של הנשיא טראמפ נגד סין וכוונותיו להפחית את התלות של כלכלת ארה"ב באספקה סינית.

- המשא ומתן המחודש של NAFTA להפוך ל-USMCA החדשה, עם כללי מקור חדשים וקשוחים יותר שהעלו את התכולה האזורית בפלדה, אלומיניום וחומרי גלם אחרים, על מנת להעניק חובות מועדפות במוצרי רכב, מכשירי חשמל, בנייה ומוצרים תעשייתיים אחרים המיוצרים בארץ אזור, הימנעות מטריאנגולציה.

- הסגירות של כמה חודשים של מפעלים סיניים עקב הכליאה האכיפה של מגיפת COVID-19.

- השיבוש בדפוסי התחבורה ובנתיבי האוקיינוס מסין לאמריקה, שנגרם מסגירת נמלים, זמינות הספינות הנמוכה יותר, והמחסור העולמי במכולות עקב מעבר גיאוגרפי מאוחר או לא קיים.

- הגידול המשמעותי בעלויות ההובלה באוקיינוס בין אסיה לאמריקה.

- התלות הגבוהה של תעשיית הרכב מוליכים למחצה (שבבים) טייוואנים וחלקי רכב המיוצרים במספר מדינות באסיה.

- הפלישה של רוסיה לאוקראינה שינתה את הזרמים המסחריים ואת הובלת הסחורה.

- המתיחות הכלכלית והצבאית בים סין הדרומי נגזרת מהצהרותיו של שי-ג'ינפינג הקשורות לאיחודו המחודש של טייוואן וסין.

- כל האמור לעיל אילץ חברות אמריקאיות ואירופיות לחפש מקומות חדשים להחזרת הייצור מסין ואסיה לאתרים קרובים יותר למפעלים בצפון אמריקה.

בהקשר זה, מקסיקו הייתה אחד המקומות המועדפים ביותר על ידי מגמה זו. פרסומים רבים מדברים על חברות גרמניות, יפניות, איטלקיות וארה"ב שסוגרות את המתקנים שלהן באסיה כדי לבוא ולהתבסס באזור Bajio (Querétaro, Jalisco, Guanajuato, San Luis Potosí, Aguascalientes y Zacatecas) ובמדינות צפון מקסיקו (נואבו) לאון, קואהילה, טמאוליפס, צ'יוואווה, סונורה ואי באחה קליפורניה נורטה). ראה הפניות בסוף מאמר זה.

מוביל הדעה המקסיקאי (כלכלה ופוליטיקה) מקאריו שטינו פירק את המגזרים השונים של התעשייה המקסיקנית, וקבע כי מגזר הייצור התאושש מהר מאוד, אפילו לרמות גבוהות יותר של טרום-מגיפה, מה שמוסבר על ידי אפקט "nearshoring", שכן מוצג בגרף הבא שנבנה על ידו:

מצד שני, נשיא האגודה המקסיקנית של פארקי התעשייה הפרטיים (AMPIP), מר סרג'יו ארגולס גונזלס, הכריז ב-14 בנובמבר למגזין פורבס ש-2021 הייתה השנה הטובה ביותר אי פעם עבור פארקי התעשייה המקסיקניים, והתחזיות שלה. לשנת 2022 היא פתיחתם של 25 פארקים חדשים, המייצגים 6 מיליון מ"ר (1,482 דונם) של בנייה, עם יצירת 107,000 מקומות עבודה חדשים. היקף ההשקעה הכולל מוערך בסביבות 2.5 מיליארד דולר.

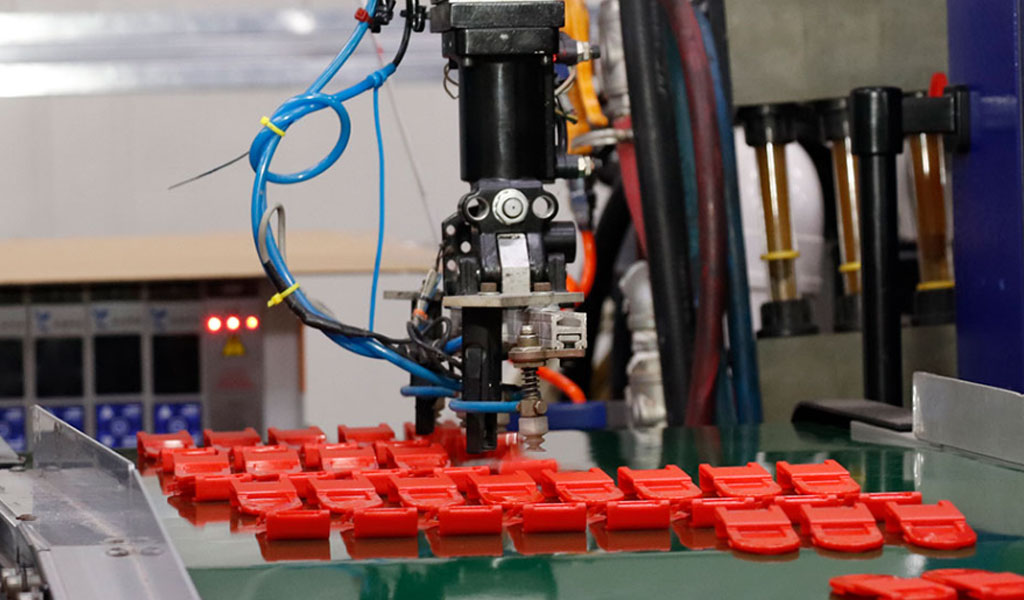

מר ארגולס מאמין שתחום הרכב ישמור על ההובלה בפיתוח הכלכלי של פארקי התעשייה. רק בשנת 2021, 50% מהפעילות בחללים תעשייתיים אלו תאמו לפלח זה, בעיקר בחלקי רכב.

במהדורתו של 16 בנובמבר 2022, העיתון המקסיקני Reforma דיווח שייצור חלקי רכב בשמונת החודשים הראשונים של 2022 היה גבוה ב-7% מהרמה שלפני המגפה, אוגוסט הוא החודש עם שיעור הצמיחה הגבוה ביותר של 16% לעומת אותו הדבר. חודש 2019. סך ההשקעה במגזר זה הגיע ל-3.4 מיליארד דולר בשנת 2021, והיעד של יצוא חלקי רכב מקסיקני הוא 89% לארה"ב, 3% לקנדה והיתר לברזיל, סין ויפן.

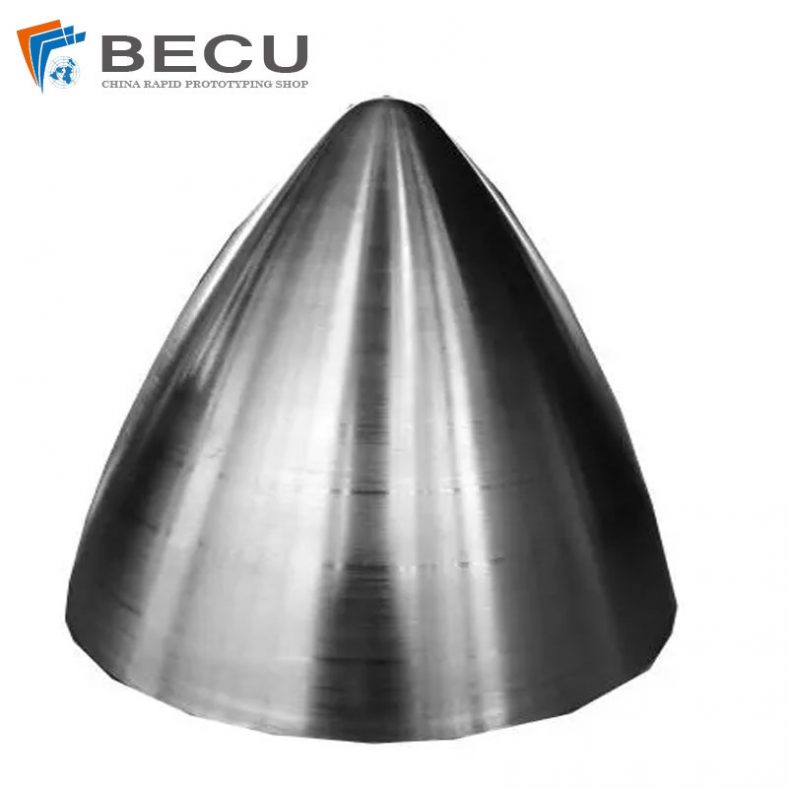

יישום הולך וגדל הנגזר מהגידול המהיר בייצור רכבי eV הוא השימוש באלומיניום ובנירוסטה עבור מעטפת הסוללה של הרכב ועבור החלקים הפנימיים של מטענים חשמליים מהירים ברמה 3.

בנוסף, Grupo Bursátil Mexicano (GBM, בנק מקסיקני וחברת ברוקרים) מדגישים את העובדה שמקסיקו וארה"ב הודיעו לאחרונה כי הן מתכננות לקצור את היתרונות של ההשקעה האדירה של ממשל ביידן בייצור מוליכים למחצה כדי לדחוף את שילוב האספקה שלהן. רשתות ולהסלים במשותף את ייצור כלי הרכב החשמליים.

גם תחום מכשירי החשמל הביתיים קיבל את היתרונות של Nearshoring, שכן לפי נתוני AMPIP, הם מייצגים 12% מפעילות החלל התעשייתי, בעוד שלפלסטיק יש 5%.

GBM מעריכה שאם מקסיקו תחליף 5% מהיצוא לארצות הברית מסין ומהמתחרה העיקרית באסיה בעשר קטגוריות רלוונטיות, היצוא המקסיקני עשוי לגדול ב-22.90 מיליארד דולר נוספים בשנה (שווה ערך ל-1.77% מהתמ"ג).

הזדמנויות הפיתוח של Nearshoring הן לטווח בינוני וארוך ולא רק מגמה זמנית, לאור הסיבות הכלכליות והגיאופוליטיות למקורה. גורם חיובי נוסף הוא העברת הידע הנלווית, אשר עשויה לאפשר למקסיקו פיתוח של טכנולוגיות חדשות לפעילות הגלובלית של החברות.

BE-CU ממוקמת היטב כדי ללכוד הזדמנויות קרובות לחוף במקסיקו

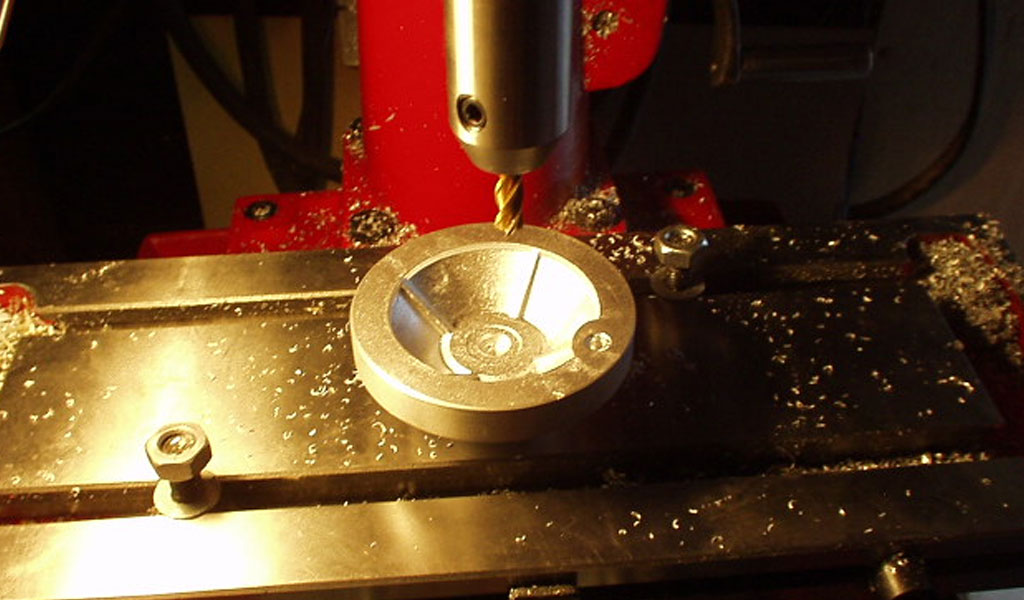

בהקשר זה, ה-BOD של Ulbrich Stainless Steels & Special Metals, Inc. אישר את פרויקט CAPEX להתקנת מחסך ברוחב 36 אינץ' ב-BE-CU, מרכז השירות המתמחה בפס דיוק, שיש לקבוצה בעיר של Querétaro, מקסיקו. הקו החדש יפעל במלואו עד Q3-23 ויעבד אלומיניום ופלדת אל חלד בטווח עובי שבין 0.060" ל-0.005", ובטווח רוחב יציאה בין 36" ל-0.300".

ציוד חדש זה, וקו האריזה האוטומטי המלא המשויך לו, יאפשרו ל-BE-CU לשרת את הצרכים של מגוון מוצרים רחב יותר בתעשיות הרכב, מכשירי החשמל והאלקטרוניקה, שהן המועדפות ביותר על ידי nearshoring.

BE-CU היא שותפה חשובה לתעשיית הרכב, בעלת הסמכת IATF 16949 של מערכת אבטחת האיכות שלה, והיותה ספקים של חברות Tier 1 ו-Tier 2.

שרשרת האספקה של BE-CU הוכיחה את עצמה כיציבה וחזקה, שכן אפילו במהלך מגיפות, רמת השירות והאספקה שלנו בזמן ללקוחותינו נשמרו ברמה של 98% ומעלה.

לצוות ההנהלה הוותיק ב-BE-CU יש את הניסיון והידע לקחת את החברה לשלב הבא והפך למוביל בעיבוד פסים מדויקים במקסיקו ויחד עם חברות מקבוצת BE-CU, גם בארה"ב וקנדה.

זו הסיבה שאנו יכולים לומר בגאווה שאנו מרכז שירות מאלומיניום ונירוסטה הממוקם היטב כדי ללכוד את ההזדמנויות ההולכות וגדלות שה-nearshoring מביא למקסיקו.